| 이번 포스팅은 국제금융센터의 윤인구 전문위원님의 '21년 12월 6일자 보고서 '인플레이션 시기의 주식/채권/현금 관계 변화와 시사점'을 상당 부분 인용하였습니다. 본 블로그는 상업적인 목적으로 이용되지 않고, 기타 수익이 발생하지 않고, 그 어떤 주체와도 이해관계가 없는 블로그이나 문제의 소지가 있을 수 있다면 지적해주시기 바랍니다. 바로 삭제하겠습니다. |

인플레이션이 금융시장 움직임을 주도하는 시기에는

인플레이션 등락에 따라 주식/채권가치가

같은 방향성을 나타낼 것이라는 견해가 상당.

위험자산 가격 하락 위험 헤지를 위해서는

달러화 현금의 유용성이 증가할 가능성도 존재.

- 상기 보고서 본문 중 발췌 -

[‘그림1’의 1, 2, 3번 시기]

- 우리나라 IMF를 비롯한 아시아 위기, 저유가와 러시아 부채 증가로 디폴트 선언 → 주식시장 폭락과 선진국 고신용 채권가격 상승(= 채권 수익률 하락)

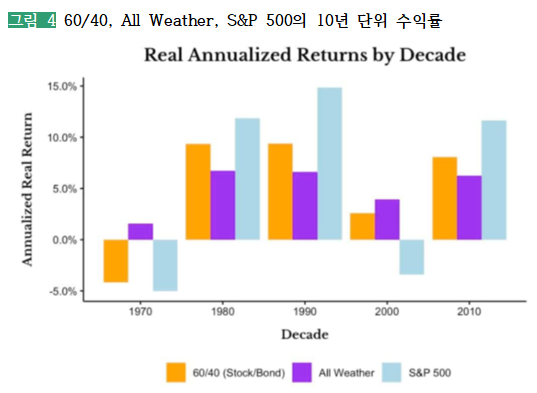

- 닷컴 버블 붕괴 → All Weather Portfolio가 70년대 이후 처음으로 60/40을 Outperform(‘그림4’ 참조)

- 글로벌 금융위기 → 경기침체, 실업률 급등, 물가 폭락 → 양적완화 → 2013 긴축발작(Taper Tantrum) → 그럼에도 불구하고 지속적인 저물가, 저성장국면 지속

[보고서 내 언급된 시사점]

- 그 동안 금융시장의 유동성 확대가 지속되면서 낮은 할인율과 높은 기업이익 기대 성장률에 기인해 현금흐름 창출 대비 높은 주가(High multiple)가 정당화되어 왔고 장기금리 하락과 채권만 기 장기화(High Duration)가 진행되어 온 점을 감안할 때 주식시장과 채권시장의 금리 민감도가 모두 높아진 상황

- 이와 같은 상황에서 주식과 채권이 같은 방향성을 나타낼 경우 그간 금융시장의 안전자산으로 기능해온 채권을 통한 위험자산 헤지가 투자자 손실 위험을 가중시켜 위기 시 금융시장의 변동성을 확대시킬 가능성에 유의할 필요

- 기회이익과 과거 사례 등의 측면에서 향후 달러화 현금의 위험자산 헤지 유용성이 높아질 수 있으나 오랜 기간동안 기관투자자들의 현금보유 비중은 위험선호/회피 정도에 따라 4~6% 수준(BoA-ML Global Fund Manager Survey)에 그치고 있음

- Goldman Sachs도 금리하락 여지가 제한된 현 저금리 상황과 인플레이션 등을 감안 할 때 주식/채권의 상관관계가 (+)방향으로 커질 것으로 전망. 위험자산 가격하락 시 안전자산 부재가 우려 되는 가운데 달러화 현금의 유용성이 높아질 것으로 예상

[Rose's Opinion]

저는 ①최근 5년, ②'16~'18, ③최근 2년의 시계열 데이터로 달러 지수, 금, 비트코인, 미국채10년금리 간의 상관계수를 계산하고, 과거에는 미국채가 금 과는 다른방향(인플레 헷지), 비트코인과는 같은 방향(투기성 포지션)으로 움직였으나 최근에는 비트코인이 전통적인 인플레 헷지 수단인 금을 점차 대체하고 있다는 일각의 의견에 동의한다는 포스팅을 한적이 있어요.

2022.01.06 - [널 납득시키는 전략/시황관] - 정말 인플레 헷지 수단으로 비트코인이 선택받고 있을까? (정답: ㅇㅇ)

정말 인플레 헷지 수단으로 비트코인이 선택받고 있을까? (정답: ㅇㅇ)

아이디어는 단순했다. 우리가 알고 있는 시장 금언들, 상식들이 정말 맞는걸까? 그래서 3개의 기간으로 나눠서 지표 간 상관관계를 알아보기로 했다. 170101~220105는 최근 5년의 데이터로 Baseline으

rose-opinion.tistory.com

지난 50년 시계열 속에서 채권이 안전자산으로서 주식의 헷지 수단으로 유효하게 된 건 02년부터였어요.

저는 평소에 채권은 근본적으로 중~저 위험자산으로 위기 시에는 주식과 채권에서 돈이 같이 빠질 수 있다는 생각은 하고 있었는데 그 원인이 인플레이션이라면 더더욱 인플레 헷지 수단이 자산 포트폴리오에서 중요해질거라고 생각해요.

[그림3]을 보면 Hit Ratio가 5년 이상 장기 시계열을 제외하고는 그냥 S&P 500 하는 게 제일 나았습니다. 보고서에서는 달러의 효용성을 다시 보자고 하지만 인플레이션은 화폐의 가치를 절하시키기 때문에 금이든, 원자재든, 암호화폐든 저는 결국엔 자산에 더 관심을 가져야 한다고 생각해요.

[사족]

이런 걸 보면 볼수록 오래된 투자자들의 '가치'에 관한 조언들이 더 의미 있게 다가오는 것 같아요. 한마디 더 보태면 직접 투자하는 개인 투자자가 글로벌하게 많아진 지금의 시기에는 투자자들의 관심을 집중 받는 자산이 생긴다면 FOMO Syndrome으로 인한 Overshooting에 대한 주의도 필요해 보이구요.

'널 납득시키는 전략 > 원자재와 헷지 전략' 카테고리의 다른 글

| 원자재에 연동되는 국장 개별 종목들(한국전력, 한국가스공사, 풍산, 고려아연) (2) | 2022.02.08 |

|---|---|

| 러시아-우크라이나 위기를 헷지 전략으로 짚어보기 (0) | 2022.01.25 |

| Daily 미장 체크: S&P500 선물, 나스닥 선물, WTI유, 천연가스, 옥수수, 구리, VIX, 달러 인덱스, 미 국채를 장미는 어떻게 볼까? (0) | 2022.01.12 |

| 소맥(밀)에 대한 몇 가지 생각과 음식료품주와의 헷지 전략 (0) | 2022.01.01 |

| 달러 인덱스와 주요 상품 선물들과의 관계(feat. 10년 동안) (0) | 2022.01.01 |

댓글